Semana del 02 al 06 de marzo de 2026

Principales factores que afectaron el precio de cobre durante la presente semana:

El precio del cobre cerró la semana en US$ 5,81 por libra, lo que representa una caída de 4,7% respecto al viernes anterior. No obstante, el promedio anual se ubicó en US$ 5,91 por libra, un 42,1% por sobre el promedio a la misma fecha de 2025 (US$ 4,16). La semana estuvo marcada por un shock geopolítico y un cambio hacia una postura más defensiva en los mercados globales. En el plano estructural, el escenario de oferta sigue siendo ajustado en 2026, lo que sostiene niveles elevados de precio, pero la dinámica de corto plazo estuvo dominada por el aumento del riesgo, el alza de la energía y el repliegue de posiciones en activos cíclicos.

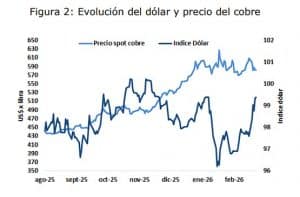

En el plano macroeconómico, el factor dominante fue la escalada del conflicto con Irán y su impacto en la inflación y tasas. El petróleo subió bruscamente y los rendimientos del Tesoro repuntaron (10 años cerca de 4,04%), elevando el costo de oportunidad de mantener posiciones en commodities. El índice dólar se fortaleció, apoyado por demanda de refugio y por el canal energía–inflación. En paralelo, Wall Street retrocedió al inicio de la semana y aumentó la volatilidad (el índice VIX en máximos de varios meses), consistente con menor apetito por riesgo; en ese contexto, las caídas en acciones tecnológicas y criptoactivos también reforzaron los cambios de posición de los inversionistas.

Desde China, el foco estuvo en el impacto del shock externo sobre comercio y costos. La disrupción del transporte marítimo en el Estrecho de Ormuz elevó la incertidumbre sobre suministros y logística, con compradores asiáticos evaluando inventarios y continuidad de flujos. El mercado siguió de cerca el yuan en mercados internacionales y la reacción de la demanda física, en un contexto donde la señal inmediata estuvo más influida por el shock externo que por datos domésticos.

En consecuencia, el balance semanal estuvo dominado por: (1) escalada geopolítica y alza de energía, con impacto en inflación esperada, tasas y dólar; (2) aumento de la aversión al riesgo y mayor volatilidad financiera; y (3) alza de inventarios en Bolsas (Londres, Shanghái y Comex), que reforzó la lectura de mayor holgura inmediata y limitó la tracción del precio en el muy corto plazo.

INVENTARIOS EN LAS BODEGAS DE LAS BOLSAS DE METALES

Los inventarios en bolsas de metales totalizaron 1.253 mil toneladas, con un aumento semanal de 58,5 mil (+4,9%) y un alza anual de 484,9 mil (+68,8%).

El incremento semanal estuvo liderado por la Bolsa de Shanghai (SHFE), cuyos inventarios subieron a 425,1 mil toneladas (+33,6 mil; +8,6%), seguido por la Bolsa de Metales de Londres (BML), que avanzó a 284,3 mil (+26,7 mil; +10,3%). En contraste, COMEX retrocedió levemente a 544,0 mil toneladas (-1,7 mil; -0,3%), manteniéndose como la Bolsa con mayor volumen de existencias visibles.

El nuevo incremento semanal observado en SHFE y BML refuerza la señal de una mayor disponibilidad inmediata de metal, lo que tiende a moderar las presiones alcistas de corto plazo sobre el precio, aun cuando persisten fundamentos más estrechos de mediano plazo.

La estructura temporal se mantiene en contango, coherente con un mercado mejor abastecido en el corto plazo.

Fuente: Comisión Chilena del Cobre

Home

Home

Va seguir bajando en el cobré.

Actualmente está a 5,11usd, un muy buen precio

Gracias por la información

El cobre va a seguir aumentando gradualmente va a bajar y va a subir pero por el momento va a subir siempre y cuando no intervengan los países que más consumen ,como EEUU.CHINA .RUSIA en menor medida ,porque estos países lo hacen para manipular el precio ,o anticiparme a los acontecimientos. GRACIAS HASTA LUEGO….